PERRYSBURG, Ohio (6 de febrero de 2024) – O-I Glass, Inc. («O-I») (NYSE: OI) informó hoy los resultados financieros del año completo y del cuarto trimestre, finalizados al 31 de diciembre de 2023.

Resultados del ejercicio 2023

«Me complace informar de los buenos resultados de 2023, ya que hemos superado con éxito las condiciones macroeconómicas más débiles que se desarrollaron a lo largo del año, incluida una importante reducción de existencias en toda la cadena de valor. O-I continuó ejecutando bien durante el cuarto trimestre y el rendimiento empresarial superó moderadamente nuestras expectativas. A medida que concluimos el año, el fuerte precio neto y el beneficio de nuestras iniciativas de expansión de márgenes ayudaron a mitigar el impacto de la menor demanda y la elevada reducción de la producción para equilibrar la oferta con menores envíos», dijo Andrés López, CEO de O-I Glass.

«Además de operar bien en 2023, seguimos avanzando en nuestra estrategia a largo plazo. El beneficio de las iniciativas de ampliación de márgenes superó significativamente nuestro objetivo con los resultados más sólidos en los siete años de historia de ese programa. Hemos avanzado a buen ritmo en nuestro programa de ampliación de capital, completando la primera ronda de nuevas ampliaciones de capacidad en Canadá y Colombia, dentro de los plazos y el presupuesto previstos. Es importante destacar que prosiguieron los esfuerzos de desarrollo de MAGMA y ULTRA y que nuestro primer proyecto MAGMA Greenfield en Bowling Green, KY, está en vías de entrar en servicio a mediados de 2024. Nuestra hoja de ruta ESG, recientemente actualizada, se ha integrado plenamente en nuestra estrategia y en nuestro plan de asignación de capital a largo plazo, a medida que avanzamos en el uso del vidrio como la solución de envasado más sostenible. Por último, nuestro balance está en su mejor posición en casi una década».

«Sobre la base de nuestro sólido rendimiento operativo del año pasado, O-I está bien posicionada para superar las difíciles condiciones macroeconómicas actuales, que deberían mejorar a medida que avance el año. Creo que las condiciones más difíciles del mercado han quedado atrás y prevemos mayores beneficios en el futuro, a medida que tanto las ventas como los volúmenes de producción recuperen con el tiempo los niveles anteriores a la pandemia», concluyó López.

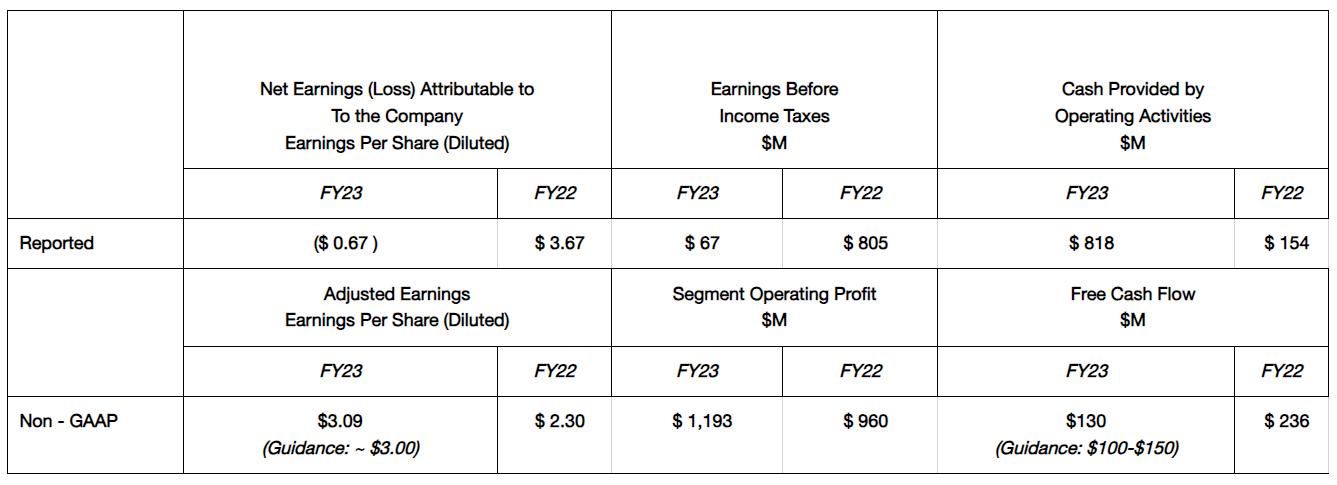

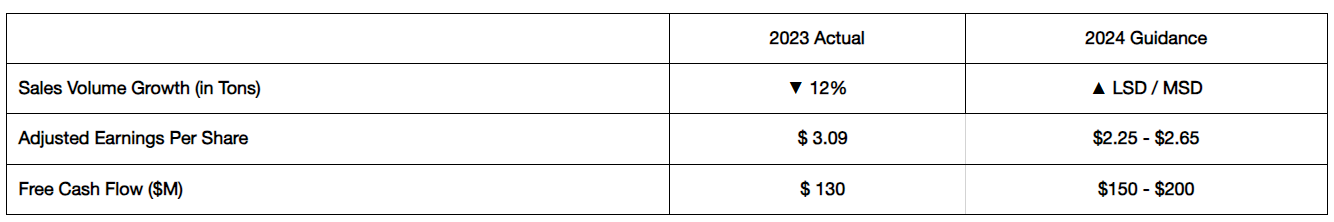

Las ventas netas ascendieron a 7.100 millones de dólares en 2023, un 4% más que los 6.900 millones del año anterior, debido principalmente al aumento de los precios medios de venta y a la conversión favorable de divisas. Como se preveía, el volumen de ventas (en toneladas) descendió un 12% con respecto al año anterior, debido principalmente a la elevada reducción de existencias en toda la cadena de valor, en un contexto de moderado descenso del consumo.

Los beneficios antes de impuestos fueron de 67 millones de dólares en 2023, por debajo de los 805 millones del año anterior, debido principalmente a partidas que la dirección no considera representativas de las operaciones en curso, entre las que se incluyen un cargo de 445 millones de dólares por deterioro del fondo de comercio en la unidad de información de la empresa en Norteamérica en 2023, así como una ganancia única de 334 millones de dólares en transacciones de venta y arrendamiento financiero en 2022 que no se repitieron. El deterioro del fondo de comercio reflejó principalmente los cambios en las condiciones macroeconómicas, que se tradujeron en menores volúmenes de ventas y una base de activos más reducida tras las recientes actividades de reestructuración destinadas a mejorar el rendimiento a largo plazo, así como el impacto de un mayor coste medio ponderado del capital en la valoración, dados los elevados tipos de interés. Los beneficios también reflejaron un mayor beneficio de explotación del segmento, que se vio parcialmente compensado por unos elevados gastos por intereses.

El beneficio de explotación del segmento fue de 1.193 millones de dólares en 2023, frente a los 960 millones del año anterior.

América

: El beneficio operativo del segmento en América fue de 511 millones de dólares, frente a 472 millones en 2022, y se benefició principalmente de las iniciativas favorables de precios netos y ampliación de márgenes, que se vieron parcialmente compensadas por el impacto de un menor volumen de ventas y unos costes operativos elevados, atribuidos en su mayor parte a reducciones temporales de la producción para equilibrar la oferta con una menor demanda. Los beneficios de explotación del segmento también se beneficiaron en 12 millones de dólares de la conversión favorable de divisas.

Europa

: El beneficio operativo del segmento en Europa fue de 682 millones de dólares, frente a los 488 millones de 2022, y se benefició principalmente de las iniciativas favorables de precios netos y expansión de márgenes. Estos beneficios se vieron parcialmente contrarrestados por un menor volumen de ventas, así como por unos costes de explotación más elevados debido a las reducciones temporales de la producción para equilibrar la oferta con una menor demanda. Los beneficios de explotación del segmento también se beneficiaron en 17 millones de dólares de la conversión favorable de divisas.

Los costes corporativos retenidos y otros costes fueron de 224 millones de dólares, por debajo de los 232 millones de 2022.

O-I declaró unas pérdidas atribuibles a la empresa de 0,67 dólares por acción (diluida) en 2023, frente a unos beneficios de 3,67 dólares por acción (diluida) en 2022.

Los beneficios ajustados fueron de 3,09 dólares por acción (diluida) en 2023, superando las previsiones más recientes de la dirección de aproximadamente 3,00 dólares por acción (diluida) y en comparación con los 2,30 dólares por acción (diluida) de 2022.

La tesorería generada por las actividades de explotación fue de 818 millones de dólares en 2023, frente a los 154 millones de dólares de 2022, que incluían un pago único de 621 millones de dólares para financiar el Paddock Trust y los gastos relacionados.

El flujo de caja libre fue de 130 millones de dólares en 2023, dentro de la previsión más reciente de la dirección de entre 100 y 150 millones de dólares y en comparación con los 236 millones del año anterior. El flujo de caja libre incluyó unos elevados gastos de capital de 688 millones de dólares en 2023, frente a las previsiones más recientes de aproximadamente 700 millones de dólares y 539 millones de dólares en 2022.

La deuda total era de 4.900 millones de dólares a 31 de diciembre de 2023, frente a los 4.700 millones de finales del año anterior. La deuda neta era de 4.000 millones de dólares, frente a los 3.900 millones de 2022.

Resultados del cuarto trimestre de 2023

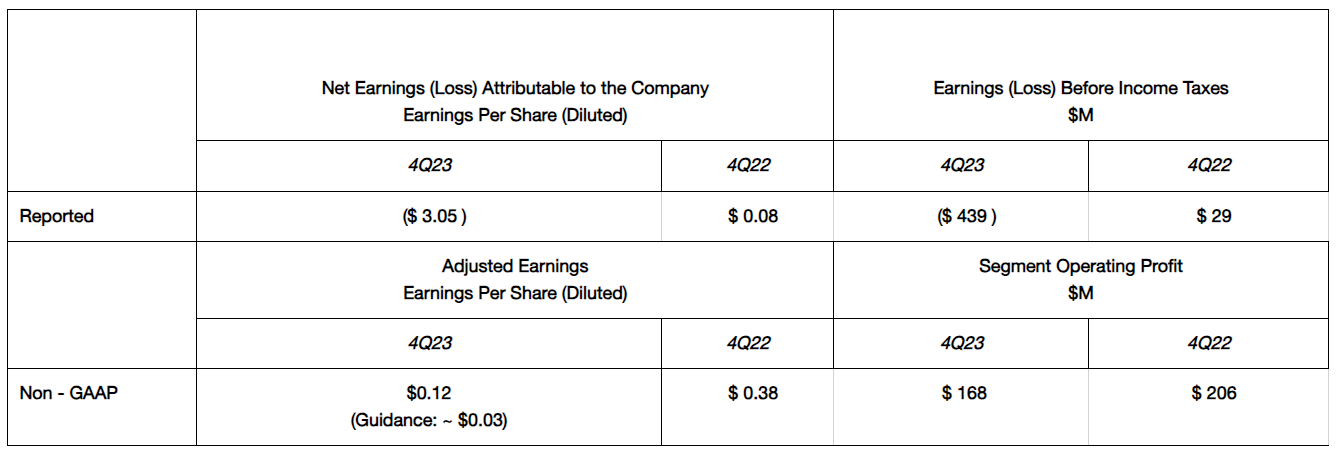

Las ventas netas ascendieron a 1.600 millones de dólares en el cuarto trimestre de 2023, frente a los 1.700 millones del ejercicio anterior, ya que el aumento de los precios medios de venta y la favorable conversión de divisas compensaron parcialmente un descenso del 16% en los volúmenes de ventas (en toneladas).

La empresa registró una pérdida de 439 millones de dólares antes de impuestos en el cuarto trimestre de 2023, frente a un beneficio antes de impuestos de 29 millones de dólares en el trimestre del año anterior. Este descenso se debió principalmente a partidas que la dirección no considera representativas de las operaciones en curso, entre las que se incluye el mencionado cargo de 445 millones de dólares por deterioro del fondo de comercio de la unidad de información de Norteamérica de la empresa en 2023. Los beneficios antes de impuestos también reflejaron unos menores beneficios de explotación por segmento y unos elevados gastos por intereses.

El beneficio operativo del segmento fue de 168 millones de dólares en el cuarto trimestre de 2023, frente a los 206 millones del periodo del año anterior.

América

: El beneficio operativo del segmento en América fue de 93 millones de dólares, frente a los 83 millones del cuarto trimestre de 2022, ya que las iniciativas favorables de precios netos y expansión de márgenes compensaron con creces el menor volumen de ventas y unos costes operativos moderadamente más elevados. Los beneficios de explotación del segmento también se beneficiaron en 2 millones de dólares de la conversión favorable de divisas.

Europa

: El beneficio de explotación del segmento en Europa fue de 75 millones de dólares, frente a los 123 millones del cuarto trimestre de 2022, ya que el precio neto favorable compensó parcialmente los menores niveles de envíos y los costes de explotación significativamente más altos debidos a la elevada reducción temporal de la producción para equilibrar la oferta con una demanda más débil. El beneficio de explotación del segmento también se benefició en 4 millones de dólares de la conversión favorable de divisas.

Los costes corporativos retenidos y otros costes ascendieron a 49 millones de dólares, frente a los 66 millones de 2022.

La empresa registró una pérdida atribuible de 3,05 dólares por acción (diluida) en el cuarto trimestre de 2023, frente a un beneficio de 0,08 dólares por acción (diluida) en el cuarto trimestre de 2022.

Los beneficios ajustados fueron de 0,12 dólares por acción (diluida) en el cuarto trimestre de 2023, por encima de la previsión más reciente de la dirección de aproximadamente 0,03 dólares por acción (diluida) y en comparación con los 0,38 dólares (diluida) por acción del trimestre del año anterior.

Perspectivas 2024

O-I espera unos beneficios ajustados en 2024 de entre 2,25 y 2,65 dólares por acción, lo que debería alcanzar o superar el objetivo de beneficios de la empresa para 2024 de entre 2,20 y 2,40 dólares por acción fijado durante el último Día del Inversor en 2021. Es probable que los resultados sean inferiores a los de 2023, que representaron los mayores beneficios ajustados de O-I en los últimos 15 años, ya que la empresa espera que los beneficios de un crecimiento del volumen de un dígito bajo a medio y las sólidas iniciativas de expansión de márgenes de la empresa mitiguen parcialmente el impacto de un precio neto más bajo y unos mayores gastos por intereses. Aunque es probable que el precio neto disminuya en 2024, la empresa espera conservar el 75% del precio neto favorable obtenido en los dos años anteriores. Además, la empresa se beneficiará de un fuerte apalancamiento operativo a medida que los volúmenes de ventas y producción recuperen más plenamente con el tiempo los niveles anteriores a la pandemia.

O-I prevé que el flujo de caja libre en 2024 será de entre 150 y 200 millones de dólares, lo que supone una mejora con respecto a los niveles de 2023, ya que la reducción de los gastos de capital compensa con creces los menores resultados operativos y los elevados pagos de impuestos e intereses.

Las previsiones reflejan principalmente la visión actual de la empresa sobre las ventas y el volumen de producción, la combinación y las tendencias del capital circulante. Las previsiones de beneficios ajustados de O-I asumen tipos de cambio a 31 de enero de 2024 y un tipo impositivo efectivo ajustado para todo el año de aproximadamente el 25 al 27 por ciento. Las previsiones de beneficios y flujo de caja pueden no reflejar plenamente la incertidumbre de las condiciones macroeconómicas, los tipos de cambio, los costes de la energía y las materias primas, las interrupciones de la cadena de suministro y los retos laborales, entre otros factores.

Conferencia telefónica prevista para el 7 de febrero de 2023

Andrés López, consejero delegado de O-I, y John Haudrich, director financiero, llevarán a cabo una conferencia telefónica para comentar los últimos resultados de la empresa el miércoles 7 de febrero de 2023, a las 8:00 horas. EST En el sitio web de O-I, www.o-i.com/investors, en la sección de noticias y eventos, se podrá acceder a una retransmisión en directo de la conferencia telefónica, incluidos los materiales de la presentación. La repetición de la llamada estará disponible en el sitio web durante un año después del evento.

Contacto: Sasha Sekpeh, 567-336-5128 – Relaciones con los inversores de O-I

Los comunicados de prensa de O-I están disponibles en el sitio web de O-I : www.o-i.com.

La conferencia telefónica sobre las ganancias del primer trimestre de 2024 de O-I está programada actualmente para el miércoles 1 de mayo de 2024 a las 8:00 a.m. EST.